Taux de rendement 2023 : cette année encore la Carac confirme sa capacité à servir à ses adhérents une rémunération attractive de leur épargne

La Carac, mutuelle d’épargne, de retraite et de prévoyance, fidèle à ses valeurs mutualistes, préserve les intérêts de ses adhérents en servant un taux robuste de 3,30 %(1) sur ses contrats multisupports et contrats monosupports solidaires d’assurance vie(2) et 3,60% sur son PERin.

Eléments clés :

- Un taux servi en forte progression de 0,80%, parmi les meilleurs du marché,

- Un taux 2024 bonifié de + 1% pour tous les versements réalisés en 2024 sur le fonds en euros des contrats d’épargne ouverts à la souscription,

- La poursuite de la défense des intérêts de ses adhérents avec le maintien de 0% de frais d’entrée sur toute la gamme et l’accompagnement d’un conseiller,

- La part des investissements responsables(3) en nette progression.

"Notre mutuelle, qui fête cette année son centième anniversaire, confirme ses performances régulières dans la durée toujours au profit de ses adhérents, avec une vision à long terme permettant de servir un taux en augmentation de 0,80 point par rapport à 2022."Pierre Lara, Président de la Carac

"Notre solidité financière et la très bonne gestion d’actifs à long terme nous permettent de servir une nouvelle fois un taux parmi les meilleurs du marché, sans puiser dans nos réserves. La Carac va plus loin en proposant un taux 2024 bonifié de 1% pour tous les versements sur le fonds en euros réalisés en 2024 sur les contrats d’épargne ouverts à la souscription."Michel Andignac, Directeur général de la Carac

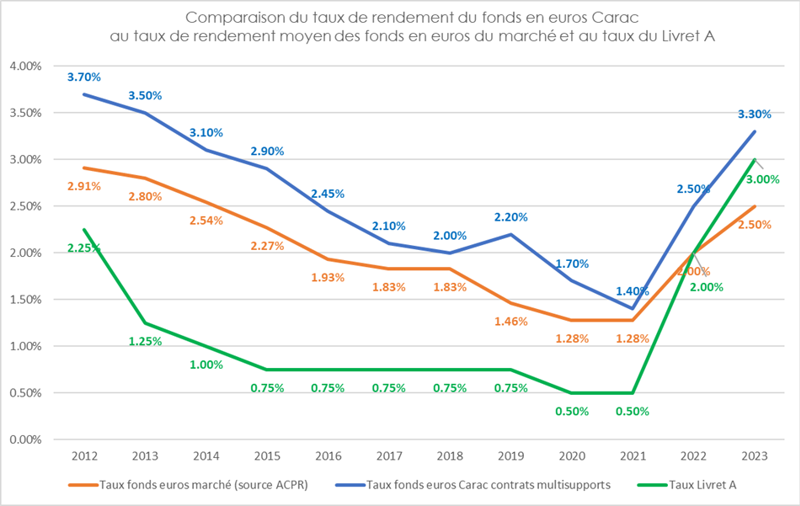

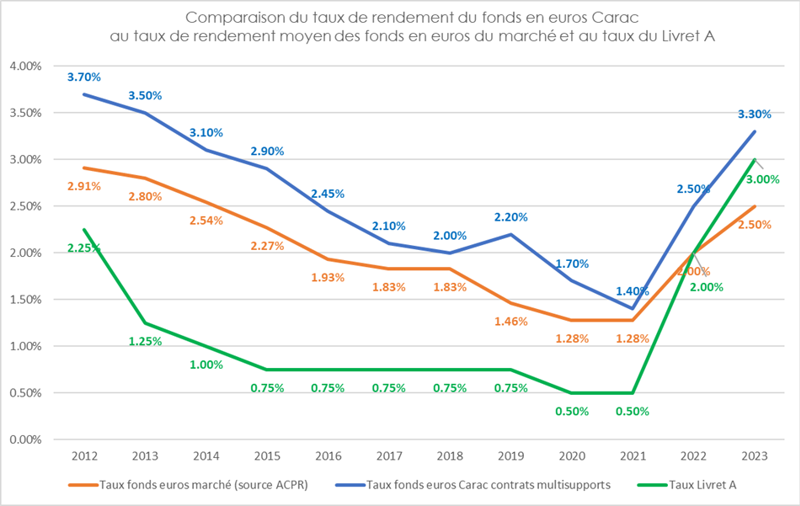

Une performance du fonds en euros qui a fait ses preuves dans la durée

Malgré un environnement d’ensemble – macroéconomique, social, géopolitique – à la fois complexe et volatile, la Carac a pu s’appuyer sur sa solidité financière pour servir un rendement parmi les meilleurs du marché sans puiser dans sa Provision pour Participation aux Excédents (PPE).

En 2023, la Carac sert sur ses contrats multisupports et monosupports solidaires un taux de 3,30% en progression de + 0,80% vs 2022. Le PER Individuel Carac bénéficie d’un taux de 3,60% en progression de + 1,10% vs 2022.

(1) Taux net de frais de gestion et bruts de prélèvements sociaux. Les rendements passés ne préjugent pas des rendements futurs.

(2) Carac Epargne Patrimoine, Carac Epargne Génération, Carac Epargne Solidaire, Carac Epargne Protection, Carac Profileo, Carac Epargne Vivre Ensemble, Entraid’Epargne Carac, Epargne Handicap.

Rendement sur 10 ans (2013-2023) :

- Fonds euros Carac** : 26,3%

- Fonds euros Marché** : 20,6%

- Livret A : 11,2%

**Brut de fiscalité

La capacité à concilier performance et durabilité

Fabrice Hammouche, Directeur des Investissements, déclare « Dans un contexte d’incertitudes relatives aux trajectoires des taux d’intérêt, la Carac a su croire en ses convictions et garder le cap pour exploiter au mieux la volatilité et les niveaux de rendement offerts par les marchés obligataires, améliorer le rendement, la qualité de crédit, et les indicateurs extra-financiers de son portefeuille obligataire. »

Le portefeuille obligataire a été géré de manière très active. La volatilité des marchés et la hausse des taux d’intérêt ont pu être mises à profit pour combiner augmentation de son rendement courant, amélioration de la qualité du portefeuille et renforcement de l’intégration ESG pour positivement contribuer aux engagements pris en matière d’investissement durable.

En combinant les investissements et les opérations d’arbitrage réalisés en 2023, près de 1,5 Md € a pu être investi en obligations à un taux de rendement moyen supérieur à 4,30% avec une qualité de crédit moyenne de A et une duration de 8 ans. Ces investissements renforceront à long terme la résilience du rendement généré par le portefeuille obligataire.

Les indicateurs ESG ont pu également être sensiblement améliorés : la part des investissements durables est en nette progression. Avec près d’un tiers des investissements effectués sur des obligations durables, le score ESG du portefeuille continue de s’améliorer et une baisse de son intensité carbone en 2023 permet de positionner positivement la Carac sur l’objectif de réduction de 25% des émissions de gaz à effet de serre à horizon 2027.

L’environnement de taux élevés a également été mis à profit pour renforcer de façon sensible les engagements dans des investissements en dettes privées visant à financer des ETI européennes ou des projets d’infrastructures favorisant la transition énergétique. Ainsi plus de 200 M€ d’engagements ont été pris en 2023 sur ce type d’actifs.

Malgré le positionnement prudent sur les marchés d’actions cotées et de craintes sur la tenue des résultats des entreprises dans un contexte de hausse des coûts de financement et de risque de récession, le portefeuille a pu bénéficier de la bonne tenue des marchés et contribuer sensiblement au rendement de l’actif général. Une couverture optionnelle du portefeuille a pu être mise en place en fin d’année profitant ainsi de paramètres favorables : niveaux de marchés élevés, faible volatilité, taux d’intérêts élevés. Cette opération augmente la résilience du portefeuille actions de la Carac en cas de survenance de scénarii adverses.

Le portefeuille de capital investissement a enregistré de très bonnes performances en 2023. Bien que le contexte général se soit sensiblement durci avec une forte réduction des opérations de M&A, les fonds dans lesquels l’actif général de la Carac est investi ont globalement pu réaliser de belles sorties d’actifs, contribuant sensiblement au rendement de l’actif général en 2023.

L’année 2023 a confirmé l’approche prudente que nous avions initiée sur le portefeuille immobilier depuis mi-2022.

Par ailleurs, la Carac annonce une bonne performance sur la gestion profilée de son contrat Carac Epargne patrimoine en 2023(4) (Performances nettes de frais UC et des frais de gestion du contrat)

- Prudent (35% UC) : +5,33%

- Equilibré (60% UC) : +7,86%

- Dynamique (80% UC) : +9,69%

(4) Les rendements passés ne préjugent pas des rendements futurs.

Pourquoi choisir la Carac ?

- Après avoir adopté sa raison d’être, la Carac a comme objectif de devenir une mutuelle à mission en juin 2024, 100 ans après sa création.

- Une mutuelle solide : un acteur reconnu depuis un siècle pour une gestion rigoureuse du patrimoine financier de plus de 300 000 adhérents, avec une performance sur le long terme.

- Des solutions simples et transparentes. Des tarifs justes et un fonds en euros parmi les plus performants du marché dans la durée.

- L'essentiel de la diversification avec des unités de comptes rigoureusement sélectionnées et qui répondent aux grands enjeux de notre société, avec une profonde éthique dans le choix des placements intégrant une réelle dimension ESG.

- Le meilleur de l’humain et du digital : Le conseil et le suivi, tout en bénéficiant de 0%(2) de frais sur versements. La proximité grâce à un réseau composé de 50 agences et 200 conseillers et experts. La souplesse du digital grâce à des services en ligne (versements, prélèvements automatiques, adhésion et signature électronique).

- Une mutuelle engagée auprès de ses adhérents : sans actionnaires à rémunérer, la Carac est la propriété de ses adhérents, seuls leurs intérêts comptent. La Carac s’engage aussi auprès des familles et pour la protection financière des personnes en situation de vulnérabilité.